DIA da por concluido su proceso de capitalización y refinanciación global.

Gracias al éxito de la ampliación de capital y la refinanciación de deuda completadas en los meses de agosto y septiembre respectivamente, se reduce el endeudamiento neto en €1.028 millones, estableciendo una estructura de capital sostenible a largo plazo.

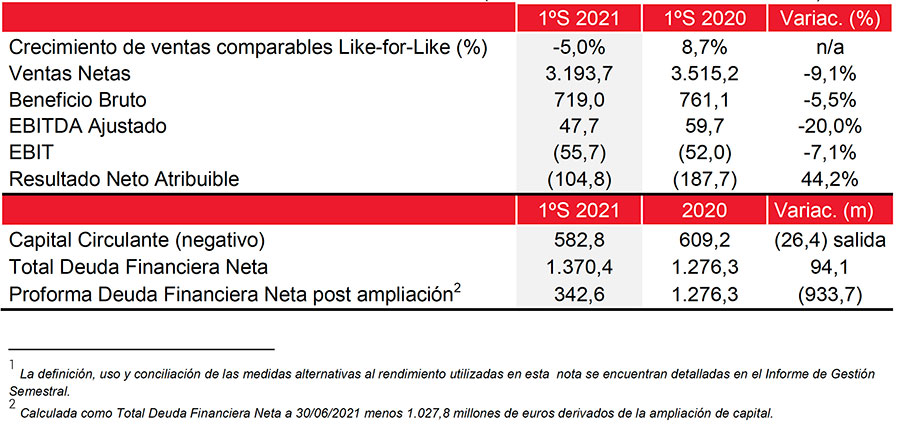

Las mejoras operativas y de contención del gasto sitúan el margen EBITDA Ajustado en un 1,5% y reducen un 44% las pérdidas en el semestre.

La comparativa interanual de ventas se ve afectada por las compras extraordinarias de abastecimiento por la Covid-19 del segundo trimestre 2020.

Las prioridades en 2021 continúan centradas en la mejora de la oferta comercial, el despliegue del modelo actualizado de franquicia, la actualización de las tiendas, la expansión del servicio online y las mejoras operativas.

CIERRE DE LA OPERACIÓN GLOBAL DE CAPITALIZACIÓN Y REFINANCIACIÓN

El día 4 de agosto de 2021, la Sociedad anunciaba la suscripción completa del aumento de capital por un importe de 1.028 millones de euros, habiendo obtenido una demanda de 1,67 veces las nuevas acciones ofrecidas en el tramo dinerario que ascendía a 259 millones de euros.

Los restantes 769 millones de euros resultaron de la conversión en capital de la deuda en manos del accionista mayoritario Letterone. La admisión a negociación de las nuevas acciones ha sido efectiva el pasado día 13 de agosto de 2021, manteniéndose un free float del 22,3% tras la ampliación.

El día 2 de septiembre de 2021 han quedado, por tanto, satisfechas con éxito todas las condiciones suspensivas necesarias para la eficacia y el cierre final de la operación global de capitalización y refinanciación anunciada por la Sociedad el pasado mes de marzo, lo que supone la reducción del endeudamiento financiero neto de la compañía en cerca de un 75% y la extensión de sus vencimientos de deuda a los años 2025 y 2026.

Esta operación global supone el mayor hito financiero acometido por la Sociedad en los dos últimos años, establece una estructura de capital sólida a largo plazo y dota a la compañía de liquidez adicional para continuar con su profundo proceso de transformación.

1ºS 2021 – PRINCIPALES DATOS FINANCIEROS1

(Todas las cifras en millones de euros)

El Presidente Ejecutivo de DIA, Stephan DuCharme, ha afirmado:

“El cierre del acuerdo global alrededor de la estructura de capital y la refinanciación de Grupo Dia representa un hito estratégico para la compañía y la culminación de un proceso complejo para la mejora de su estructura de capital que apoye la aceleración de la transformación del negocio y los planes de crecimiento del Grupo.

Me gustaría aprovechar personalmente esta oportunidad para agradecer a todos nuestros grupos de interés y acreedores su apoyo para lograr el éxito de esta operación. Deseamos seguir trabajando codo con codo con todos los socios financieros del Grupo hacia nuestro objetivo estratégico, hacer de Grupo Dia la experiencia preferida de compra de proximidad y un operador líder en la distribución de alimentación en las geografías en las que operamos.

Grupo Dia está implementando de forma sistemática la hoja de ruta estratégica anunciada en mayo de 2020 a través de una serie de iniciativas de amplio alcance tanto comerciales y operacionales como en el ámbito de la franquicia y tecnología en las 4 zonas geográficas. Todo ello sobre la base de un liderazgo de primer nivel, relaciones a largo plazo con todos nuestros grupos de interés basadas en la confianza y una cultura enfocada a resultados. La hoja de ruta estratégica pone al cliente en el centro de todo lo que hacemos y apunta hacia el alcance de resultados sostenibles a largo plazo para todos los grupos de interés.”